نرخ بهره آمریکا چگونه بر بازار کریپتو تاثیر میگذارد؟

نرخ بهره با ایجاد تغییراتی در رفتار سرمایهگذاران و پویایی بازار بر قیمت ارزهای دیجیتال تأثیر میگذارد.

فدرال رزرو ایالات متحده یا به اختصار فد (Fed) به عنوان بانک مرکزی کشور آمریکا عمل میکند. یکی از مسئولیتهای کلیدی این بانک مدیریت نرخ بهره کشور است که اساساً هزینه وام گرفتن را کنترل میکند. نرخ بهره پایینتر، وام گرفتن را ارزانتر میکند، نقدینگی اقتصادی را افزایش میدهد و مصرفکننده را به خرج کردن و سرمایهگذاری ترغیب میکند. برعکس این قضیه، افزایش نرخ بهره تمایل مردم به وام گرفتن را کمتر میکند، جریان پول را در اقتصاد کاهش میدهد و سرعت رشد آن را کاهش میدهد که هدف نهایی مهار تورم است.

قیمت داراییها، از جمله سهام، اوراق قرضه و حتی قیمت ارزهای دیجیتال، رابطه معکوس نسبت به نرخ بهره دارند. به عنوان یک قاعده کلی، نرخ بهره را میتوان مخرج مشترکی که برای قیمتگذاری داراییها مورد استفاده قرار میگیرد، تجسم کرد. اگر ارزش این مخرج افزایش یابد، قیمت بیشتر داراییها کاهش پیدا میکند و بالعکس. بنابراین، داراییهای بسیار نوسانی مانند ارزهای دیجیتال و توکنهای غیرقابل معاوضه (NFT) نیز از این امر مستثنی نیستند.

از منظر رفتاری، زمانی که نرخ بهره پایین است، بانکها نرخ پسانداز کمتری ارائه میدهند. در نتیجه، سرمایهگذاران بیشتر به دنبال داراییهای پرخطرتر مانند سرمایهگذاری مخاطرهآمیز و ارزهای دیجیتال هستند تا بازدهی بالاتری را کسب کنند. این افزایش تقاضا میتواند قیمت ارزهای دیجیتال را افزایش دهد. از سوی دیگر، افزایش نرخ بهره، داراییهای امن مانند حسابهای پسانداز و اوراق قرضه را جذابتر میکند، مردم را از سرمایهگذاریهای پرریسکتر مانند ارزهای دیجیتال دور میکند و به طور بالقوه منجر به کاهش قیمت آنها میشود.

تاثیر نرخ بهره به شکلی ویژه در داراییهای پرریسکتر مشهود است. ارزهای دیجیتال، با نوسانات ذاتی و عدم سابقه مالی ثابت، به تغییرات نرخ بهره حساس هستند. چنین چیزی را پرایس اکشن تاریخی بازار کریپتو نیز نشان میدهد. با کاهش شدید قیمت ارزهای دیجیتال، نقدینگی پروتکلهای مالی غیرمتمرکز (DeFi) را ترک میکند و اکوسیستمهای بلاک چینی مانند شهرهای ارواح، بدون کاربر یا تراکنشهای زیادی به نظر میرسند.

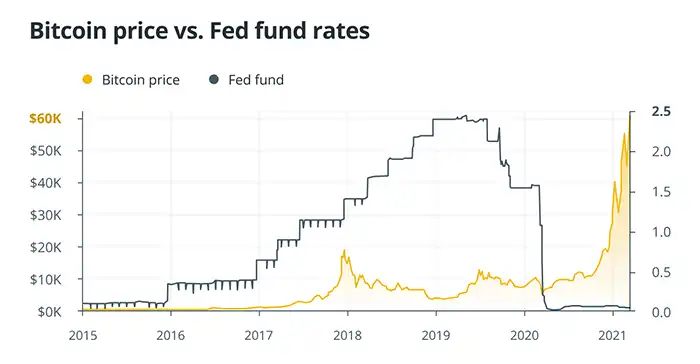

رابطه بین نرخ بهره و قیمت ارزهای دیجیتال

گرچه روندهای تاریخی همیشه هم درست نیستند، اما روندهای تاریخی بر تأثیر نرخ بهره در قیمت بیت کوین تأکید دارند و این اثربخشی در سراسر بازار ارزهای دیجیتال، NFT و DeFi گسترش پیدا میکند.

بیت کوین (BTC)، بزرگترین ارز دیجیتال بازار از نظر مارکت کپ، رابطه پیچیدهای با تصمیمات نرخ بهره فدرال رزرو دارد. در حالی که همبستگی آن با نرخ بهره همیشه کامل نیست، اما روندهای تاریخی تصویر روشنی را نشان میدهند. تاثیر نرخ بهره بر قیمت بیت کوین در بازار ارزهای دیجیتال، NFT و DeFi نیز اثرگذاری زیادی داشته است.

بازگشت به سال ۲۰۱۸

فدرال رزرو در زمان ریاست جانت یلن (Janet Yellen)، مجموعهای از افزایش نرخ بهره را با هدف مهار نگرانیهای تورمی آغاز کرد. این دوره با کاهش چشمگیر قیمت بیت کوین مصادف شد. بیت کوین از سقف نزدیک به ۲۰ هزار دلار خود در دسامبر ۲۰۱۷، تا دسامبر ۲۰۱۸ به حدود ۳۲۰۰ دلار سقوط کرد که نمایانگر یک اصلاح خیرهکننده بیش از ۸۰ درصدی بود.

با کاهش قیمت بیت کوین، کل کلاس دارایی ارزهای دیجیتال اصلاح شد. در حالی که عوامل دیگری مانند هک شدن صرافیها و عدم قطعیت نظارتی نیز در این اصلاح نقش داشتند، اما افزایش نرخ بهره بدون شک یکی از عوامل اصلی آغاز زمستان کریپتو بود.

رو به جلو تا سال ۲۰۲۱

با توجه به نرخ بهره بسیار پایین فدرال رزرو که در طول همهگیری کرونا اعمال شد، بیت کوین در نوامبر ۲۰۲۱ به رکورد قیمتی بیش از ۶۸ هزار دلار رسید. تعدادی از کارشناس قیمت ۱۰۰ هزار دلاری را برای بیت کوین پیشبینی میکردند و خوشبینی مردم در اوج خود بود.

با این حال، تغییر موضع فدرال رزرو در مورد نرخ بهره و سیاستهای پولی گسترده آن در اواخر سال ۲۰۲۱ آغاز شد. با افزایش نگرانیهای تورمی، فدرال رزرو تصمیمی را برای افزایش نرخ بهره و کاهش نقدینگی در اقتصاد اتخاذ کرد. این سیاست پولی انقباضی (Hawkish) باعث اصلاح قابلتوجهی در بازار ارزهای دیجیتال طی ماههای بعد شد. تا ژوئن ۲۰۲۲، بیت کوین بیش از ۷۰ درصد از ارزش خود را از دست داد و بار دیگر به زیر ۲۰ هزار دلار سقوط کرد.

نمودار بالا سیر تحول قیمت بیت کوین را در کنار نرخ بهره فدرال رزرو از ۱ ژانویه ۲۰۱۵ تا ۲۸ فوریه ۲۰۲۱ نشان میدهد. دو خط خاکستری عمودی ۳ مارس و ۱۶ مارس ۲۰۲۰ را نشان میدهند و تاریخهایی را برجسته میکنند که نرخ بهره فدرال رزرو به طور چشمگیری به ترتیب ۵۰ و ۱۰۰ واحد کاهش یافت. نرخ بهره بانکی یا فدرال نرخ بهرهای است که بانکها از یکدیگر برای وامهای کوتاهمدت ذخایر اضافی خود در فدرال رزرو دریافت میکنند.

چرا افزایش نرخ بهره بر بازار کریپتو تاثیر میگذارد؟

افزایش نرخ بهره به دلیل کاهش ریسکپذیری سرمایهگذاران، افزایش هزینه فرصت از دست رفته و افزایش حاشیه سود، بازار ارزهای دیجیتال را تضعیف میکند و منجر به کاهش قیمتها و ورشکستگی میشود.

کاهش ریسکپذیری سرمایهگذاران

همانطور که پیش از این ذکر شد، افزایش نرخ بهره، داراییهای امن مانند اوراق قرضه را جذابتر میکند. سرمایهگذارانی که به دنبال بازدهی بالاتر هستند، ممکن است تمایل کمتری به استفاده از ارزهای دیجیتال نوسانی داشته باشند، آن هم در زمانی که میتوانند بازده تضمین شدهای را در یک اوراق قرضه دولتی با رتبه AAA و ریسک پایین کسب کنند.

اوراق قرضه دولتی کمریسک AAA اوراق بدهی هستند که توسط دولتهایی با بالاترین رتبه اعتباری منتشر میشوند و درآمد قابل اعتماد با حداقل ریسک نکول را ارائه میدهند. این تغییر در احساسات سرمایهگذاران میتواند منجر به کاهش تقاضا برای ارزهای دیجیتال و کاهش قیمتها شود.

افزایش هزینه فرصت از دست رفته

هنگامی که نرخ بهره افزایش مییابد، بازده بالقوه نگهداری وجه نقد یا سایر داراییهای بهرهدار جذابتر میشود. این امر هزینه فرصت از دست رفته نگهداری داراییهای پرخطرتر مانند سهام، سرمایهگذاری خطرپذیر و ارز دیجیتال را افزایش میدهد.

هزینه فرصت از دست رفته را با یک مثال توضیح میدهیم: تصور کنید که قصد دارید یک دوچرخه را به قیمت ۴ میلیون تومان بخرید، هزینه فرصت از دست رفته در اینجا ارزش بهترین جایگزینهایی هست که در زمان حال و یا آینده میتوانستیم با این پول بدست بیاوریم.

کال مارجین و اهرم رنج

بازار ارزهای دیجیتال با استفاده از اهرم یا لوریج (Leverage) رونق میگیرد، جایی که سرمایهگذاران برای افزایش سود بالقوه خود پول قرض میکنند. با این حال، افزایش نرخ بهره هزینه خدمات وامدهی را گرانتر میکند. در شرایط رکود، سرمایهگذاران ممکن است با کال مارجین (Margin Call) مواجه شوند و برای پایبندی به تعهدات مجبور به فروش داراییهای کریپتویی خود خواهند شد. این فروش اجباری میتواند افت قیمت را تشدید کند.

اثرات دومینویی ناشی از افزایش نرخ بهره که منجر به کاهش قیمت ارزهای دیجیتال و افزایش کال مارجین میشود، ورشکستگی شرکتهای متعددی مانند سلسیوس (Celsius) و FTX در طی سال ۲۰۲۲ را در پی داشت.

استدلالهای مغایر تأثیر نرخ بهره فدرال رزرو بر هولدرهای ارزهای دیجیتال

نوسانات کوتاهمدت در سیاست فدرال رزرو ممکن است تأثیر کمتری بر سرمایهگذاران بلندمدت کریپتو داشته باشد، زیرا آنها به پتانسیل طولانیمدت ارزهای دیجیتال اعتقاد دارند و مایل هستند که دورههای نوسانی را پشت سر بگذارند.

علاوه بر این، اقدامات فدرال رزرو که میتواند سیستم مالی سنتی را بیثبات کند، ممکن است بیاعتمادی مردم به ارزهای فیات را افزایش دهد. این امر میتواند در درازمدت به نفع ارزهای دیجیتال باشد، زیرا برخی آنها را جایگزینی برای پولهای تحت حمایت دولت میدانند.

علاوه بر این، اگر افزایش نرخ بهره با تورم دائماً بالا همراه باشد، ممکن است برخی از ارزهای دیجیتال خاص همچنان به عنوان یک پوشش تورمی در نظر گرفته شوند. این امر به ویژه در مورد ارزهای دیجیتال با عرضه محدود صادق است که در شرایط تورمی جذابیت آنها افزایش پیدا میکند. این عوامل شرایط را پیچیدهتر میکند، یعنی در حالی که افزایش نرخ بهره فدرال رزرو ممکن است بر ارزهای دیجیتال تأثیر منفی بگذارد، رابطه بلندمدت آنها چندان واضح نیست.

بدون در نظر گرفتن نرخ بهره، تصمیمات فدرال رزرو بدون شک نقش مهمی در آینده بازار کریپتو ایفا خواهد کرد. در حالی که تاثیر کوتاهمدت نرخ بهره منفی به نظر میرسد، اما ثبات آن ممکن است باعث رشد بلندمدت این صنعت شود. تنها زمان نشان خواهد داد که تعامل پیچیده بین نرخ بهره و بازار ارز دیجیتال چگونه آشکار میشود. با این حال، درک این رابطه برای هر کسی که قصد دارد وارد دنیای ارزهای دیجیتال شود، بسیار مهم است.